El Bureau of Labor Statistics publicó el informe de empleo de mayo el pasado viernes, la economía creó 272.000 nuevos puestos de trabajo, muy por encima de los 185.000 esperados por el consenso, aunque la tasa de Paro subió una décima hasta el 4%.

TASA DE PARO vs S&P500

Las ganancias por hora trabajada subieron una décima más de lo esperado, un +0.4%, elevando la tasa interanual hasta el 4.1%.

En clave de mercados, el combinado de datos de empleo resultó negativo y reafirma el aplazamiento de tipos o lema “higher for longer”.

Una creación de empleos muy superior a la esperada significa que la economía resiste y FED debe esperar para bajar tipos. Presiones salariales al alza también sugieren que la FED no debe comenzar a bajar tipos aún.

Mal dato para las bolsas y también malo para los bonos, aunque la respuesta de los mercados fue muy comedida.

El Nasdaq se dejó un ligero -0.23%, el SP500 un -0.11% y el Dow Jones -0.22%. Los bonos reaccionaron con algo más de contundencia y subió la rentabilidad cerca de 20 puntos básicos, ahora la del Bono a 10 años se encuentra de nuevo en el 4.45%.

Las pautas técnicas de los índices permanecen inalteradas y continúa abierta la probabilidad de repunte al alza hacia las zonas de proyección técnica. Es imprescindible que los índices se mantengan por encima de sus referencias de soporte (trazos rojos).

NASDAQ-100, 60 minutos.

DOW JONES, 60 minutos.

Las bolsas se anotaron un nuevo cierre semanal en positivo, aunque marginal, y con la volatilidad en zona de mínimos reafirmando la complacencia de los inversores y su escaso interés por comprar volatilidad para cubrir riesgo en las carteras de inversión.

Continuaremos vigilando el comportamiento de la volatilidad y de la sencilla estrategia de riesgo bajo y controlado (reservado suscriptores) elaborada para tratar de aprovechar un eventual ascenso.

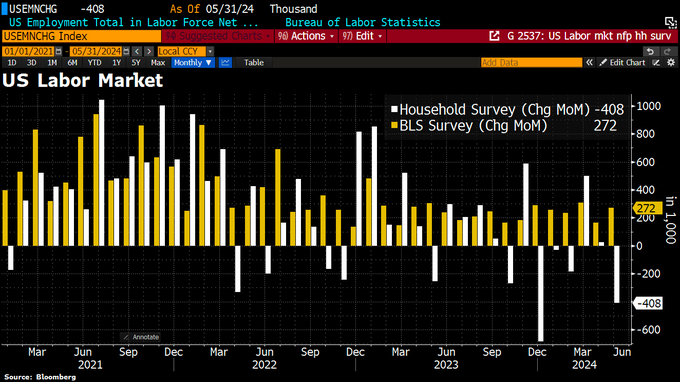

Lo más llamativo del informe de empleo fue que la discrepancia entre cifras. La de creación de empleos calculada por el BLS aumentó en 272k, muy distante de la obtenida por la encuesta entre particulares (household survey) que señaló la destrucción de nada menos que 408.000 empleos en mayo situando el total de empleados en EEUU en 161.083 millones.

CREACION DE EMPLEOS BLS vs ENCUESTA PARTICULARES

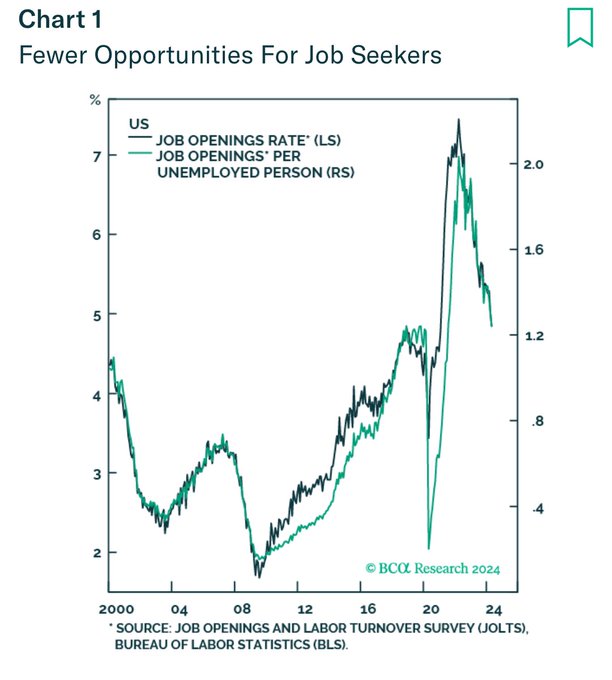

El mercado de trabajo americano se viene enfriando desde hace meses, recordemos el estudio de Bloomberg Economics (comentado en post de la semana pasada) señalando que la creación de empleos en los últimos meses publicada por el Bureau of Labor Statistics estaría inflada en 730.000 puestos de trabajo.

En ese sentido, pocos minutos después de la publicación de los datos de empleo, la economista jefe de Bloomberg, Anna Wong, escribió lo siguiente:

- “May’s jobs report presented contradictory views of the labor market, as we expected. The establishment survey shows robust gains in nonfarm payrolls — yet the unemployment rate rose to 4.0%. We believe the latter currently offers a closer approximation of reality than payrolls, as BLS’ model for estimating business births and deaths – which added 231,000 jobs to the nonfarm-payrolls print in May – is lagging the reality of surging establishment closures and falling business formation. We think the underlying pace of current job gains is likely less than 100,000 per month.”

Según cálculos de la Sra Wong, la economía americana estaría creando empleos a un ritmo presumiblemente inferior a los 100.000 al mes!.

Además, las nuevas contrataciones están cayendo y corroboran la conclusión del estudio de Bloomberg, inclinan la balanza de la credibilidad en favor de la encuesta entre particulares por encima del dato del Bureau of Labor Statistics.

NUEVAS CONTRATACIONES LABORALES EEUU

A menos que la tendencia de las nuevas contrataciones cambie de rumbo, el enfriamiento del empleo y económico continuarán, la Regla de Sham seguirá advirtiendo peligro y la economía se encaminará indefectiblemente hacia un mayor enfriamiento.

Por otra parte, la correlación entre las intenciones de contratación de las pequeñas empresas -NFIB- y la tasa de paro, explicada en post del viernes, también augura un futuro complicado para el mercado de trabajo en Estados Unidos.

La Reserva Federal y los mercados deberían fijarse de manera especialmente cuidadosa en la tasa de variación de la tasa de paro, otro testigo que estaría advirtiendo la presencia de una recesión económica en el horizonte.

Vean en el gráfico siguiente la coincidencia manifiesta cuando la variación de la tasa de paro pasa a terreno positivo (recesiones señaladas en barras verticales en gris).

TASA DE VARIACIÓN PARO EEUU

La Reserva Federal está de nuevo acorralada, considerando todo lo anterior debería comenzar a bajar tipos a la mayor brevedad pero las presiones salariales y en general inflacionistas desaconsejan cualquier flexibilización de las condiciones monetarias.

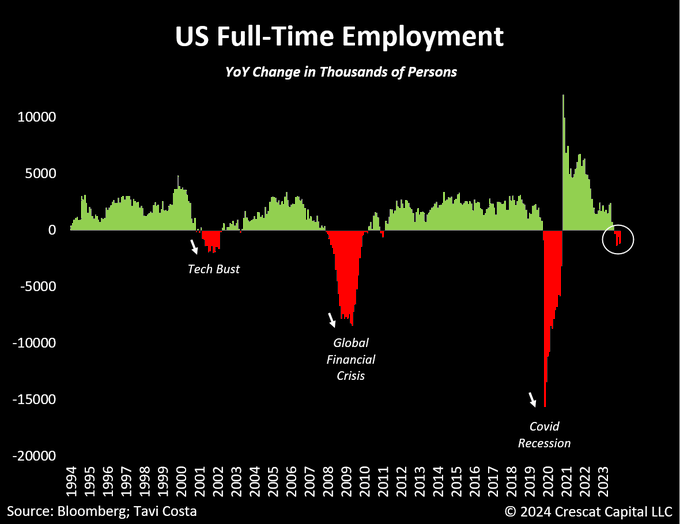

Otro dato para la prudencia: los empleos a tiempo completo encadenan 4 meses de bajadas consecutivos.

VARIACIÓN % EMPLEADOS A TIEMPO COMPLETO, EEUU.

La semana que hoy comienza es importante para los mercados, tratarán de digerir el shock político en Europa tras las elecciones de ayer y estarán muy pendientes también de la reunión de la Reserva Federal y el dato de IPC el miércoles.

El repunte de la derecha y fuerte varapalo al status quo político europeo, especialmente en Francia donde el varapalo de Macron ha sido mayúsculo y ha obligado a convocar elecciones, introducen nuevo factor de incertidumbre. Hoy las bolsas europeas caen, especialmente el CAC-40 francés abajo casi un -2%, y en los mercados de divisas el Euro también viene con caídas.

El DAX alemán presenta cierto deterioro técnico, hoy pierde alrededor de un -0.80% aunque aún respeta la referencia de control (trazo rojo) que debe contener cualquier presión de ventas. En caso contrario se abre un nuevo escenario de posibilidades.

DAX-40, 60 minutos.

Respecto a la inflación EEUU, lo más probable es que suba una décima (3 décimas la subyacente), que repita en el +3,4% interanual y se mantenga dentro del rango 3,0% – 3,5% en que se encuentra desde julio 2023, sin mostrar avances en su caída hacia el umbral del 2%.

La caída del precio de la energía durante el mes de mayo puede contener el IPC pero el alza de los salarios puede actuar en sentido contrario.

La Reserva Federal no moverá tipos y quedarán en el 5,50%, previsiblemente tampoco emitirá un guiño claro sobre sus intenciones en futuras reuniones.

Puede presentarse algo más hawkish que en la reunión de marzo, cuando su “dot plot” anunciaba que rebajarían tipos 3 veces este año pero ahora podría reducir las bajadas a dos o incluso sólo una.

Esta reunión del FOMC cobra especial interés porque además de desvelar su decisión sobre política monetaria, la FED publicará sus previsiones macro actualizadas así como el “dot plot” o diagrama de puntos donde los consejeros se posicionan anónimamente sobre tipos para próximos meses.

El combinado de sorpresa política en Europa junto con la inflación americana y reunión del FOMC, previsiblemente poco amigables, pueden trasladar incertidumbre y una semana de toma de beneficios en las bolsas.

El mercado todavía está sostenido, cotizando en zona de máximos y sobre referencias de control, aunque no se puede descartar un nuevo intento de asalto a máximos la situación es delicada y las imágenes técnicas vulnerables, los datos internos son muy débiles tal como muestra este post del viernes.

Perforar soportes en cierres puede alterar la complacencia de los inversores y originar una oleada de ventas y caídas considerables, por eso es ahora especialmente recomendable vigilar de cerca el comportamiento de las cotizaciones alrededor de las referencias de control.

Si son respetadas mejor, continuará abierta la posibilidad de asalto a máximos hacia las zonas de proyección inicial (por cierto están muy próximas y en principio sería un tramo a aprovechar para reducir exposición al riesgo).

Este verano se presenta incierto y volátil en los mercados aunque con los beneficios empresariales soportando el ánimo inversor y las elecciones USA a la vuelta del verano tampoco es previsible asistir a una gran corrección todavía.

Frente al peligro de comprar acciones en máximos, sobre compradas, sobre extendidas y además muchas sobrevaloradas, siempre existen alternativas recomendables con riesgo reducido y para (dormir tranquilos) esperar rentabilidad, vean ejemplo de una de las estrategias compartidas con suscriptores:

ROCHE -ROG-, semana.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com